小米一季度收入438億元,智能手機收入270億元

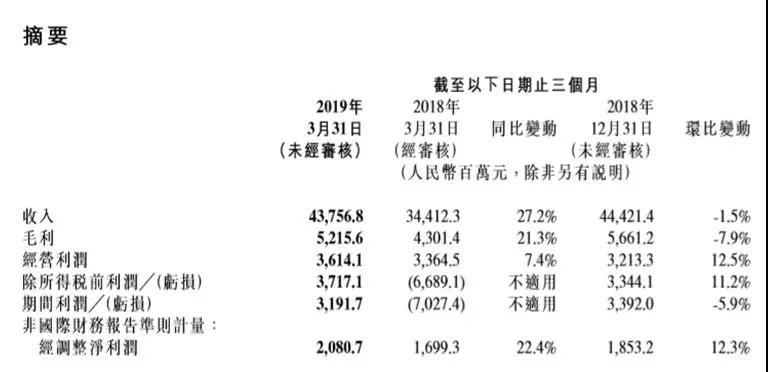

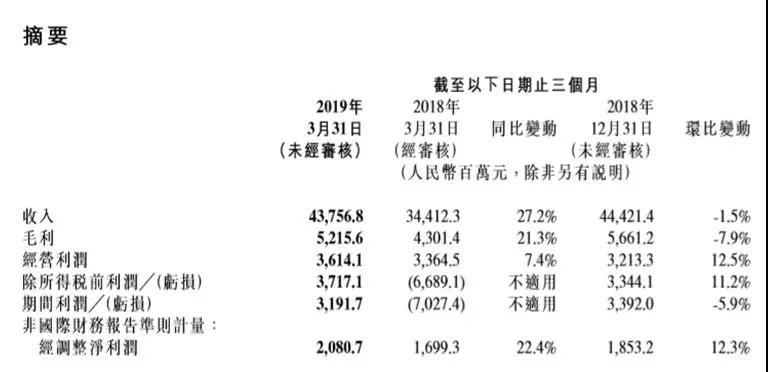

5月20日晚間消息,小米集團發(fā)布了2019年一季度財報。財報顯示,2019年一季度小米集團總收入人民幣438億元,同比增長27.2%;經(jīng)調(diào)整利潤21億元,同比增長22.4%。營收利潤,均超之前市場預(yù)期。

以人民幣計:

以港幣計:

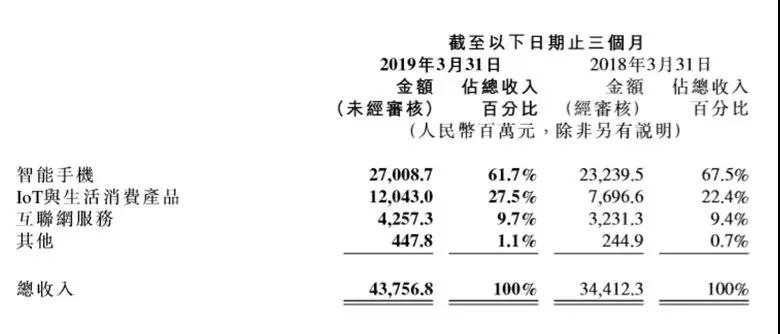

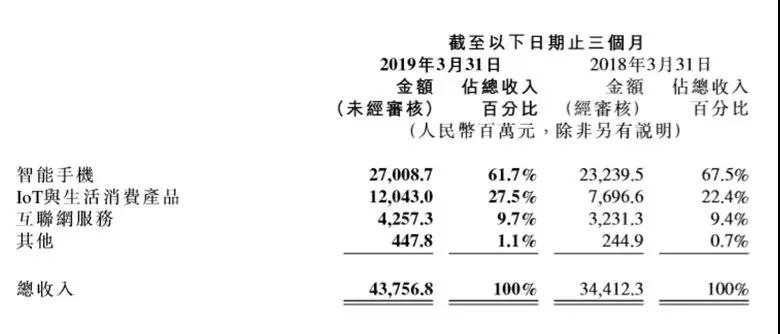

其中小米IoT部分業(yè)務(wù)增速要高于傳統(tǒng)的智能手機業(yè)務(wù),表現(xiàn)包括小愛同學(xué)月活用戶同比劇增247.2%,IoT與生活消費品收入高速增長56.5%,智能電視連續(xù)兩個季度出貨量第一等。這也是小米集團在今年宣布實行“手機+AIoT”雙引擎戰(zhàn)略和成立AIoT戰(zhàn)略委員會之后,小米正式對外宣布其IoT領(lǐng)域的業(yè)績。

具體來看,報告期內(nèi),小米智能手機收入270億元人民幣,同比增長16.2%,全球銷量達2790萬部。報告期內(nèi),小米智能手機中國大陸和海外市場的平均售價(ASP)分別同比提升30%和12%,持續(xù)站穩(wěn)中高端市場。

小愛同學(xué)2019年3月月活躍用戶超過4550萬,同比暴漲247.2%。作為小愛同學(xué)的硬件載體之一,小米AI音箱也取得了不俗的成績。截止2019年3月31日,小米AI音箱出貨量超過1000萬臺,而小米IoT平臺已連接的IoT設(shè)備(不包括智能手機及筆記本計算機)數(shù)達1.71億件,環(huán)比增長13.7%,同比增長70.0%;小米IoT平臺持續(xù)保持領(lǐng)先地位。

報告期內(nèi)小米IoT與生活消費品部分繼續(xù)保持較快增速,營收達人民幣120億元,同比增長56.5%。截至2019年3月31日,小米智能電視全球累計出貨量為260萬部,同比增長99.8%。

小米互聯(lián)網(wǎng)分部在報告期內(nèi)收入達人民幣43億元,同比增長31.8%。其中,在廣告行業(yè)發(fā)展整體放緩的背景下,小米的廣告業(yè)務(wù)依然保持增長態(tài)勢,收入達人民幣23億元,同比增長21.8%。

在用戶積累方面,小米MIUI月活躍用戶實現(xiàn)快速增長,由2018年3月的1.9億人增長至2019年3月的2.61億人。智能電視及小米盒子的月活用戶增長同樣亮眼,在2019年3月達到了2070萬,同比增長55.1%。

在國際市場方面,小米在2019年第一季度國際收入人民幣168億元,同比增長34.7%。截至2019年3月31日,海外小米之家授權(quán)店共計480家,同比增長93.5%,其中印度有79家。小米智能手機在印度已經(jīng)連續(xù)7個季度保持出貨量第一,在印度線上手機市場連續(xù)十個季度保持出貨量第一。

小米的重大變化,研發(fā)支出增加50%,投資收入增加50%,手機毛利降至3.3%

財報顯示,小米研發(fā)開支由2018年第一季度的人民幣11億元增加49.5%至2019年第一季度的人民幣17億元,主要是由于研發(fā)人員薪酬增加及擴展研發(fā)項目所致。研發(fā)人員薪金及福利有所增加,主要是由于因應(yīng)對業(yè)務(wù)增長而增加雇員人數(shù)所致。

另外,小米按公允價值計入損益之投資公允價值變動由2018年第一季度的人民幣18億元增加49.3%至2019年第一季度的人民幣26億元,主要是由于2019年第一季度股權(quán)及優(yōu)先股投資的公允價值增益所致。

小米一季度毛利由2018年第四季度的人民幣57億元減少7.9%至2019年第一季度的人民幣52億元。小米表示智能手機分部毛利率由2018年第四季度的6.1%降至2019年第一季度的3.3%,主要是由于海外智能手機業(yè)務(wù)的毛利率減少,其中為籌備于2019年2月底至3月推出新款智能手機新型號而對現(xiàn)有部分智能手機型號進行了促銷。2019年4月海外智能手機業(yè)務(wù)的毛利率在推出新產(chǎn)品后回升。

IoT與生活消費產(chǎn)品分部毛利率由2018年第四季度的10.6%升至2019年第一季度的12.0%,主要是由于智能電視業(yè)務(wù)毛利率增加?;ヂ?lián)網(wǎng)服務(wù)分部毛利率由2018年第四季度的62.9%升至2019年第一季度的67.4%,主要是由于游戲業(yè)務(wù)毛利率增加。

基于上文所述,整體毛利率由2018年第四季度的12.7%降至2019年第一季度的11.9%。

小米印度市場成亮點,手機年銷售量1.15億臺,未來年銷1.5億至2億臺

財報發(fā)布后,小米舉辦了財報電話會議。會議上小米印度總經(jīng)理馬努·庫馬爾·賈因(ManuKumar Jain)表示,小米去年印度市場的銷售量是1.15億臺。

馬努認(rèn)為印度和中國市場的一個顯著區(qū)別在于,中國幾乎每個人都有一個智能手機了,而在印度還有4億人在用非智能手機。而這其中的四分之一,大概是1億人,開始使用數(shù)據(jù)流量。小米預(yù)期這些使用數(shù)據(jù)流量的人,會在未來的兩年逐步開始使用智能手機。在未來的一兩年內(nèi),小米將繼續(xù)售出1.5億至2億臺手機。

馬努還透露,在過去幾個季度小米在印度的線上市場份額占到50%,小米目標(biāo)除了線上繼續(xù)保持外,線下市場要占到20%的市場份額。

小米重心重回中國市場,上千家供應(yīng)商的危與機

5月17日晚間,小米集團宣布新的組織架構(gòu)調(diào)整和人事任命。雷軍兼任中國區(qū)總裁,全面負責(zé)中國區(qū)業(yè)務(wù)開展和團隊管理;小米成立大家電事業(yè)部,任命集團高級副總裁王川為大家電事業(yè)部總裁,負責(zé)除電視之外的空調(diào)、冰箱、洗衣機等大家電品類的業(yè)務(wù)開展和團隊管理,向雷軍匯報。

去年12月,小米首次設(shè)立中國區(qū),由聯(lián)合創(chuàng)始人王川擔(dān)任中國區(qū)總裁。此次雷軍替代王川親自上陣,再次主抓中國區(qū),小米仿佛又回到了2016年至2017年的低谷,當(dāng)時雷軍也曾親自主抓手機部,使得小米手機銷量重新回到增長路上。

小米內(nèi)部人士表示,小米集團的核心戰(zhàn)略升級為“手機+AIoT”,這一戰(zhàn)略落地支撐的重中之重就是中國區(qū)銷售和服務(wù)業(yè)務(wù)。目前手機行業(yè)競爭已經(jīng)白熱化,中國區(qū)是小米全球市場的重中之重,需要從資源投入到組織保障的全面升級,雷軍親任中國區(qū)總裁就是最強有力的支持。

小米一季度全球銷量雖然有2790萬部,但在中國國內(nèi)市場上,小米僅1050萬臺的出貨量,同比下滑了13%,也成為2019年第一季度國內(nèi)前幾大品牌中,銷量下滑最多的智能手機品牌。

在中國國內(nèi)市場上,2019年第一季度華為是出貨量最高的智能手機廠商,達到了2990萬,市場份額高達34%,相較去年同期的23.4%提升超過10個百分點,銷量同比增長了41%。緊跟其后的是OPPO、小米、vivo,銷量分別為1680萬部、1500萬部、1050萬部,但是與去年相比,銷量都有不同程度的下降。

另外,據(jù)商業(yè)智情報平臺Veratech Intelligence從印度公司注冊處查閱的相關(guān)文件顯示,印度本地智能手機和功能手機制造商Micromax、Intelx和Lava的總收入在2017-2018年間下降了22%至1049.8億盧比。激烈的競爭導(dǎo)致印度手機商加大降價促銷力度,進而導(dǎo)致它們的利潤下降。與去年同期相比,印度手機商的總利潤減少了近70%,達到了18.7億盧比。相比之下,小米盈利29.3億盧比,而OPPO凈虧損35.8億盧比,vivo虧損12億盧比。

小米在財報中也表示,小米表示智能手機分部毛利率由2018年第四季度的6.1%降至2019年第一季度的3.3%,主要是由于海外智能手機業(yè)務(wù)的毛利率減少,其中為籌備于2019年2月底至3月推出新款智能手機新型號而對現(xiàn)有部分智能手機型號進行了促銷。

據(jù)李星從產(chǎn)業(yè)鏈中了解的信息也顯示,中國國產(chǎn)品牌在海外市場的白熱化競爭,除了取得了部分市場份額的增長外,對于品牌的利潤貢獻十分有限。實際上從上面的數(shù)據(jù)來看,中國國產(chǎn)品牌多數(shù)的情況下,可能都是在用中國國內(nèi)市場的利潤來補貼海外市場。

中國國產(chǎn)品牌在海外市場競爭十分殘酷,其中很大一部分的原因是中國國產(chǎn)品牌在海外要實現(xiàn)除手機硬件業(yè)務(wù)之外的變現(xiàn)能力比較難,一般都是處在比拼硬件毛利和供應(yīng)鏈成本管控上。

小米在海外市場的成功,很大一部分因素是手機廣告收入在所有的互聯(lián)網(wǎng)服務(wù)收入中占比達到了32%,海外的手機廣告收入上漲了167.3%。其中小米在國際范圍內(nèi)提供的互聯(lián)網(wǎng)服務(wù),比如有品,金融科技(Fintech)、電視方面的互聯(lián)網(wǎng)服務(wù)等,是小米能夠與其它中國國產(chǎn)品牌更有優(yōu)勢的地方。小米也表示從中遠期來看,這種多樣性可以讓小米即使在一個競爭的市場,實現(xiàn)在互聯(lián)網(wǎng)服務(wù)的收入增長更加穩(wěn)健、可持續(xù)。

小米表示在很多國家都提供互聯(lián)網(wǎng)服務(wù),如在印度小米開始對一些服務(wù)進行變現(xiàn),如通過小米平臺提供叫車之類的服務(wù),以及對瀏覽器服務(wù)進行變現(xiàn),上面內(nèi)嵌Mi Music(米音樂)、Mi Video(米視頻)開始收費等。另外小米和Facebook和谷歌等一些公司在全球市場上進行合作,給他們的搜索引擎帶去流量并瓜分一部分收入。

不過,從李星在產(chǎn)業(yè)鏈中了解的信息認(rèn)為,僅管中國國產(chǎn)品牌在印度、俄羅斯、中東等國家和地區(qū)取得了較大的成功,并且也在往非洲和拉美市場繼續(xù)擴張,但在全球經(jīng)濟放緩的大環(huán)境下,整個海外市場,包括中國國產(chǎn)品牌極力擴張的新興市場,智能手機的增長速度已經(jīng)快速放緩,整體的增長數(shù)量已經(jīng)大不如前。

另外,隨著中國國產(chǎn)手機的幾個頭部品牌在海外市場上完成了對中國國產(chǎn)小品牌的圍剿之后,海外市場的競爭也成了國產(chǎn)手機幾個頭部品牌之間的競爭。

也就是說在目前這種市場環(huán)境下,小米海外市場上的盈利狀況,讓小米開始有更多的底氣來保住海外市場的份額外,并且還能拿回部份利潤來讓小米增強中國國內(nèi)市場的競爭力。而雷軍回防中國區(qū)市場,也證明了小米目前的業(yè)務(wù)重心,首要任務(wù)就是重新提振中國區(qū)的市場份額,擴大小米盈利能力更強的中國區(qū)市場競爭力。

據(jù)李星了解,小米從前兩年開始積極推動中國的供應(yīng)商往海外設(shè)廠,來支持小米的海外市場戰(zhàn)略,同時也得到了合力泰、華星光電等企業(yè)的響應(yīng)。另外,在國際經(jīng)濟大環(huán)境下,國內(nèi)的其它供應(yīng)鏈企業(yè),如立訊、歌爾、藍思、領(lǐng)益等,都在越南等地建設(shè)了海外產(chǎn)能,以應(yīng)對海外市場的需要。

不過這些海外設(shè)廠計劃,都并沒有如外界想象中的快速推進。相反,部分項目的推進速度還有放緩的趁勢。

產(chǎn)業(yè)鏈人士表示,中國手機產(chǎn)業(yè)鏈在海外市場上的布局,仍然有著明顯的缺陷之處。與國際上其它品牌在對產(chǎn)業(yè)鏈進行整合時不同,中國國產(chǎn)手機產(chǎn)業(yè)鏈的海外布局仍然處于單個環(huán)節(jié)突破階段,并不是從ODM、OEM或品牌整機廠的駐地工廠進行產(chǎn)能聯(lián)動布局,也就是說,中國手機產(chǎn)業(yè)鏈上的供應(yīng)商在海外的產(chǎn)能布局,有著很多的不確定性風(fēng)險因素在內(nèi)。

加上2018年中國國產(chǎn)手機供應(yīng)鏈的整體債務(wù)情況都不是很好,在中國國內(nèi)的產(chǎn)能主體體質(zhì)沒有得到根本改善之前,盲目擴充海外市場,只能讓投資者更加不放心。實際上,由于資金緊缺,中國國產(chǎn)手機供應(yīng)鏈的海外擴張之路,基本上是處于停頓狀態(tài)。

這個時候,小米重新重視中國區(qū)市場,除了要在終端產(chǎn)品上重新發(fā)力贏回競爭外,重新組織好中國國內(nèi)的供應(yīng)鏈產(chǎn)能,更好的配合好中國國內(nèi)與海外市場的供應(yīng)鏈管理,應(yīng)該是小米內(nèi)部確定下來的另一個工作重心。

這樣一來,小米上千家供應(yīng)商如何與小米一起配合,也成了這些小米供應(yīng)商目前最關(guān)鍵的任務(wù)。其中,提升中國國內(nèi)工廠的產(chǎn)能體質(zhì),增強中國國內(nèi)產(chǎn)能的盈利能力,即是滿足與小米一起持續(xù)發(fā)展的需求,同時也是降低這些供應(yīng)商與小米在海外同步擴張所帶來風(fēng)險的最佳手段。